|

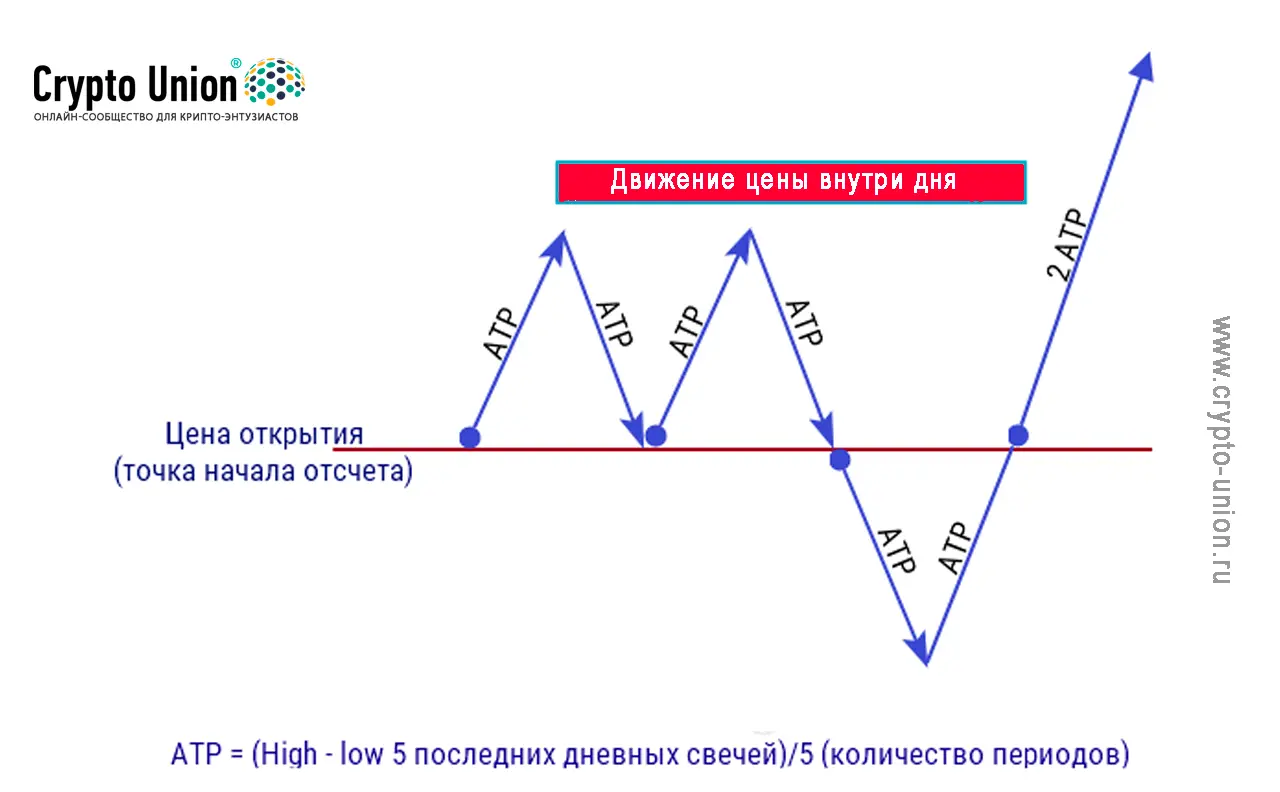

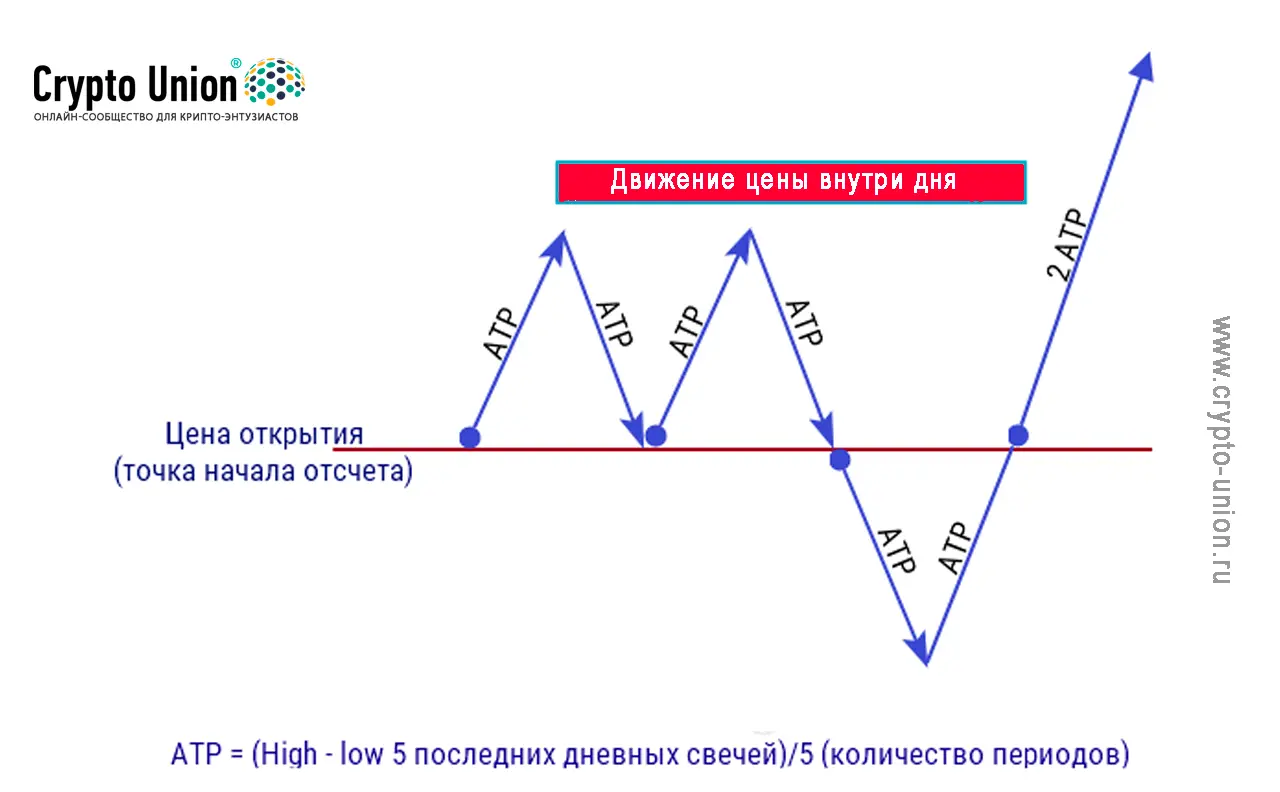

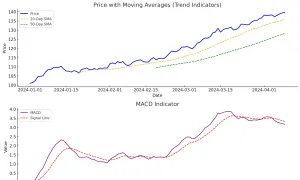

Рисунок. Движение цены внутри ATR.

ATR (Average True Range) - это технический индикатор, который

используется для измерения волатильности рынка. Практическое

использование ATR может быть полезным для трейдеров и инвесторов, чтобы

принимать решения о входе в рынок, установке стоп-лоссов и определении

целей прибыли.

Огромное количество технических аналитиков разработали сотни, если не

тысячи, различных индикаторов. Некоторые из них действительно отражают

физические законы рынка, но, к сожалению, большая часть просто выдумана и

не имеет реальной ценности. Коэффициент полезного действия таких

индикаторов стремится к нулю. Цель их создания заключается не в

предоставлении трейдеру понимания происходящего на рынке, а в получении

прибыли и славы их создателем. Поэтому не стоит слепо доверять

индикатору только потому, что он основан на сложной математической

формуле, требующей сложных вычислений на компьютере.

Если вам пытаются

продать "черный ящик", притворяющийся непонятным и сложным, но обещающий

готовые торговые сигналы, скорее всего, вас обманывают. Будьте

бдительны! Даже сломанные часы дважды в день показывают точное время.

Кроме того, успех в трейдинге чаще всего приносят не сложные, а на самом

деле простые методы анализа и торговли. Однако их применение должно

быть грамотным. Помните, на рынке есть только два типа участников -

продавцы и покупатели, которые участвуют в относительно простых рыночных

отношениях. Поэтому нет необходимости использовать сложные вычисления

там, где достаточно простой таблицы умножения. Как уже отмечалось выше, перед использованием любого индикатора необходимо понять его принцип работы. Это требуется для того, чтобы мы могли осознать, каким образом этот показатель применяется и как он влияет на нашу торговлю. Представим, что вы заправили свой автомобиль бензином. Объем топливного бака является постоянной величиной, что позволяет вам приблизительно оценить расстояние, которое можно проехать на одном баке. В зависимости от скорости движения, типа дороги (город или трасса), качества топлива и стиля вождения, проходимое расстояние может варьироваться, но эти отклонения обычно не будут слишком существенно отклоняться от среднего значения.

Точно так же и с ATR. Зная среднее значение этого показателя для конкретного актива и смотря на его текущую рыночную цену, вы всегда сможете оценить оставшуюся волатильность цены в направлении тренда. Вы легко сможете определить, сколько "топлива" осталось в баке у данного актива и, соответственно, примерно насколько далеко его цена сможет продвинуться в выбранном направлении.

Я хочу обратить ваше внимание на важный аспект для понимания. В течение торговой сессии цена инструмента может несколько раз изменять свое направление движения и перемещаться на расстояние, соответствующее одному ATR. Однако это не означает, что цена перемещается на два или более ATR. Например, если вы рассчитали, что ATR для инструмента составляет 300 пунктов и в течение дня цена преодолела эту отметку, но затем вернулась к исходному уровню, то ATR для этого конкретного дня будет равен нулю. При расчете ATR мы не учитываем весь пройденный путь цены за день, а учитываем только конечную разницу в цене между самой высокой и самой низкой точкой торгового дня. Поэтому отскок цены не увеличивает, а уменьшает значение ATR (см. иллюстрацию Движение цены внутри ATR). Знание значения дневного ATR дает нам полезное торговое правило. Когда цена внутри торгового дня достигает 75-80 процентов от своего среднедневного значения ATR, не рекомендуется открывать позицию в направлении движения. Вместо этого, стоит искать возможности для контртрендовых сделок. Здесь применяется простая логика. У нас есть значение ATR, которое представляет среднедневное изменение цены актива. Давайте примем его за 100 процентов запаса хода. Если Вы получается сигнал для открытия позиции по тренду в тот момент, когда цена уже преодолела 75-80% своего среднедневного пути, то логично предположить, что остаточного запаса хода (20-25%) будет недостаточно для достижения желаемой прибыли. Ведь в соответствии с основным принципом нашего управления рисками, мы должны обеспечить соотношение прибыли к риску не менее трех к одному, верно? Рассчитывать на то, что цена в этот день пройдет не один ATR (как обычно), а, например, два ATR, не разумно. Долгосрочная статистика по различным активам показывает, что в течение года лишь 10-15% торговых дней завершаются ценовыми барами, превышающими два или более ATR. То есть, при таком подходе риск понести убыток в 6-10 раз превышает вероятность получения прибыли.

Существуют исключения из этого правила? Да, есть. После преодоления

ценой 80 процентов своего ATR можно торговать по тренду в случаях, когда

инструмент достигает своего локального минимума или максимума. В этом

случае нет видимых препятствий для дальнейшего движения цены в пределах

наблюдаемого пространства. Как известно, для движения в разреженной

среде требуется гораздо меньше энергии, и, образно говоря, оставшегося

"бензина" в баке может быть достаточно для продолжительного движения в

направлении тренда. Когда бар закрывается на уровне локального максимума

или минимума, это свидетельствует о том, что покупатель или продавец

еще не достигли нужного им объема позиции. Следовательно, у них все еще

есть потребность в дополнительных покупках или продажах, что создает

хорошие возможности для продолжения ценового движения.

Второе практическое применение ATR связано с установкой стоп-лосса, описанной подробно в данной главе. Поскольку дисциплинированный трейдер всегда знает размер своего стоп-лосса, информация о величине ATR позволяет оценить, достаточен ли запас хода рассматриваемого актива для достижения целевого соотношения прибыли к риску. Например, если необходимый размер стоп-лосса составляет 110 пунктов, а мы вычислили, что ATR для определенного актива равен 300 пунктам, это означает, что следует рассмотреть другой инструмент, поскольку данное значение ATR даже не вмещает в себя три стоп-лосса. Даже в случае, если мы сможем захватить все 100 процентов движения (что почти невозможно само по себе), вероятность обеспечения соотношения прибыли к риску на уровне трех к одному в этом инструменте слишком низка. Тем более, достижение более высокого коэффициента прибыли. Для того чтобы актив привлек наше внимание, его ATR должен быть как минимум в пять раз больше размера стоп-лосса. Индикатор ATR имеет различные применения, включая выбор подходящего инструмента для торговли. Однако его наиболее важная роль заключается в определении уровня установки стоп-лосса. Некоторые трейдеры определяют размер стоп-лосса не на основе цены, а исходя из значения ATR для каждого торгуемого актива. Например, в своем торговом алгоритме они устанавливают правило, согласно которому размер стоп-лосса должен составлять фиксированную долю значения ATR, обычно от 0,1 до 0,20. Расчет в этом случае прост: если ATR для выбранного инструмента равен, скажем, 100 пунктам, то размер стоп-лосса автоматически устанавливается в 20 пунктов (при коэффициенте 0,20 ATR). Это позволяет установить стоп-лосс таким образом, чтобы соответствовать целевому соотношению прибыли к риску. Такой подход имеет право на существование. Если вы чувствуете комфорт, определяя уровень стоп-лосса именно таким образом, и это соответствует вашему торговому алгоритму, вы можете смело использовать этот метод. Однако перед принятием окончательного решения убедитесь, что вы хорошо разобрались в правилах установки стоп-лоссов. На рисунке ниже представлена сводная информация об ATR.

ТЕГИ В ЭТОЙ ИСТОРИИATR, AverageTrueRange, волатильность, индикатор, техническийанализ, расчет, финансовыерынки, торговля, бары, свечи |

Тел.

Тел.

Скачать

Скачать

WeChat

WeChat

Пожалуйста, оставьте комментарий